在2016年末以农村金融为主的114家千万级平台中,仍在正常运营的仅64家,超过一半已是倒闭停业或谋求转型;尤其是诞生在2015-2016年高峰的77家新增平台中,正常运营的更是仅存38家,淘汰率达到了惊人的40%以上。

监管之风吹过后,大标业务的平台,齐刷刷地将目光瞄向了包括消费金融、车贷、三农金融在内的小额分散资产。

据公开资料显示,从事三农金融的互金平台数量,在两年时间里激增了大约30%。这些平台通过对接“涉农资产”来使自身尽快靠拢合规阵列。

但疯狂背后的隐患却在逐步爆发。

业内人士指出,互金三农金融行业的实际淘汰率已高达40%,一方面不少涉农平台处于停业或转型状态,另一方面仍在运营中的平台也亟待更换思路和血液。

那么,互金平台疯狂“涉农”的背后,究竟是“趟浑水”还是“大利好”呢?

疯狂背后的“真相”

中国人民银行曾出具过一份三农统计数据,数据显示:2011年至2015年间,虽然各项数值有所上升,但我国三农业务整体增速缓慢、后劲乏力。

“大部分银行只是做做样子。他们只在农村吸储,再去城镇放款,并没有从本质上解决农村的资金问题。”这是大部分互联网金融专家的共同认识,也是包括可溯金融在内的互金平台对接三农金融的目的。

本来,互金平台与三农金融最初的合作一直在解决农村融资问题上进行,但由于监管影响,一些互金平台的“涉农之路”却在2016年里变了味道。

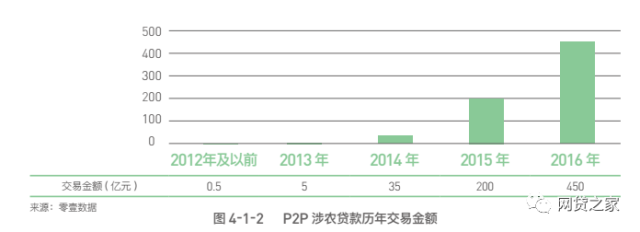

零壹智库数据显示,2015-2016年间,互金农村金融业务的全年交易额破天荒地到达了450亿元的新纪录。曾涉足农村金融的网贷平台数量上涨至664家。仅2015-2016年间,便新增77家平台。

不过,伴随着疯狂的增长率,洗牌淘汰率也同样居高不下。

截止目前,在2016年末以农村金融为主的114家千万级平台中,仍在正常运营的仅有64家,超过一半已是倒闭停业或谋求转型;尤其是诞生在2015-2016年高峰的77家新增平台中,正常运营的数量更是仅存38家,淘汰率达到了惊人的40%以上。

那么,互金平台与三农金融真的是不可兼容吗?对此,可溯金融CEO刘栋认为,三农金融其实是一个具有特殊性和复杂性的资产类型,并不是发一个标的就可解决的问题。但为了合规,部分互金平台却纷纷“另走捷径”,只单纯购买“资产”,并不将业务形式下沉到三农产业链的每一个环节中去。

而这种“只追求三农表面”的同质化竞争,不仅不会为行业换取真正的爆发期,更会带来平台数量的迅速萎缩和消失。

当“农村”遇上“现代”

中国国际经济交流中心高级经济师张影强曾在公开讲话中表示,当今中国三农金融面临着三大问题:一是农产品价格波动较大,农民“看天吃饭”;二是农业始终处于产业链低端,无法持续增长;三是农民零征信人群庞大,信用风险偏高。

这三点,恰巧论证了互金平台涉农困境的根本原因。

◎老思想≠大成功

“互金平台最主要的失败原因是在介入三农金融时依然延续了老路。”互联网金融专家分析道。

由于零征信人口基数太大,大部分涉农平台仍然沿用了像过去车贷、房贷这样的抵押物贷款模式。但这种老思想,却无法重塑过去的辉煌。“我们曾亲眼见过农户抵了房,抵了田。却遇上来年收成不好,还不上款的情况。”可溯金融CEO刘栋说。

刘栋认为,由于“看天吃饭”的险恶条件,单一的“涉农抵押贷款”并不能解决互金平台和三农金融问题。互金平台应当思考的是,如何重塑三农金融产业链,使得这种金融模式能够真正沉下去,通过互金平台“输血”,来实现三农金融自身的“造血”目的。

◎可溯三农:如何攻破模式顽疾?

之所以互联网金融面临着同质化的资产模式,关键点还在于借款人“零征信”的尴尬窘境。那么,我们如何才能突破这一风控点呢?

业内人士分析发现,三农金融真正的风控点有时更多在于场景,而不仅在“人”本身。通过场景切入,达到“授人以渔”的目的,或许是另一条可以摸索的路径。

可溯金融CEO刘栋介绍,可溯金融平台农链通项目正在采用这样的思路。农链通项目主要与大型农业公司合作,由可溯根据农业公司申请,为其采购饲料的经销商和养殖户发放专项贷款。贷款资金直接打入农业公司账户,销售回笼后资金由养殖户还款至可溯平台。而农业公司则作为第三方提供真实性保证,并起到追溯贷款资金的作用。

有一个比较有代表性的例子就是,平台一位长期与上游农业公司正大集团保持合作的河南籍养殖户张思财,为了扩大企业规模通过正大集团向可溯申请到了100万贷款,同时在这过程中按需向正大集团提取养猪物资。没想到,不足一年就遇上猪价回暖。张思财的养猪企业不仅还清了贷款,还留足了来年的发展资金。

当然,这虽然算作一个突破点,但也并不是所有的农户都适合这样场景化的切入方式。一些散农的小额借贷需求,依然是互金平台必须正视和面对的难题。那么,这些人的风控难点又该怎么把控?

“我们还在尝试一种金融下行、农产品上行的结合方式。”可溯金融CEO刘栋称。

这种方式目前在可溯所有涉农项目上实行。以主打应急借贷的“小农贷”项目来说,首先,可溯金融通过设立在全国20多个省份的160家“可溯运营中心”来作为线下风控点,从实地尽调切入,来实现对申请农户的风险判定。同时,为了提高回款率,农户所产出的农产品也可以在可溯金融旗下的电商类生活平台上销售。

“生活电商平台对所有可溯金融的借款农户开放,农户既可以自行选择销售方式,也可以通过我们的平台增加农产品销量。这样一来,农户的回款保障又将增加一层。”平台运营人员表示。

在风控、模式上进行不断探索,是用现代手段破解三农金融的方式。而对于两者来说,还有另一种更延伸的模式同样值得探讨与借鉴。

什么是三农金融的优化方程式?

金融助贫,是习近平等多位国家领导人多次在公开场合表达的期许,也是多位业界专家所认可的互金平台与三农金融结合的最优解模式。

“金融助贫,将有效解决中国农村高企的土地空置率问题,帮助三农产业实现规模化发展。”农业专家表示。但由于多种原因,这种本应更公益的形式,却也时常处于扭曲的状态中。

“一些所谓的助农,很大程度上只是一次性借款,并没有从实际上改变农村的生存现状。助农,依然只停留在表面上。”专家分析称。那么,究竟怎样的助农才是有效的?

◎可溯助农:什么才是精准扶贫?

“就我理解而言,助农的落点在于扶贫、以金融做杠杆,用半公益的角度解决中国三农面临的实际发展问题,才是助农的真正目的。”可溯金融CEO刘栋这样解读道。

可溯目前在“雨润”和“甘露”两大扶贫计划上实行了如下助农策略:通过激励造血、大数据运营、农产品推广等一系列创新产品和服务,解决三农普惠中沉不下去、数据体系缺失和造血能力弱等难题,来缓解扶贫之困。

“我们通过激励造血的模式借给农户项目启动所需的资金或物资,同时由线下业务员进行实时跟进,并为农户提供相应的农产品销售渠道,帮助农户回款。最后,我们利用这些沉淀下来的贷前、贷中、贷后数据,反哺回可溯·风盾大数据模型中去。”可溯金融CEO刘栋介绍道。

如果农户能够通过平台的借款和其他服务,从根本上改善产出、销售等能力和生产循环模式,那么或许互金平台也能够相对实现“授人以鱼不如授人以渔”的助农目的了。

互金与三农金融是否能够有效结合?答案已经显而易见。重塑产业链、下沉到三农金融本身,将不仅有助于互金平台获取优质资产端,更有利于三农经济真正脱胎换骨。而如果只是为了合规而追求“表面涉农”,那么或许“被淘汰”也正是这些平台所要面对的结局吧。

转载请注明:农贸易家 » 从事三农金融的互金平台疯狂“涉农”背后,为何洗牌淘汰率高达40%?

高品质食材供应,为您而挑剔!

另有滋补养生、服装鞋袜、护肤/化妆品、生活用品等国内外大品牌·限时/限量特惠秒杀品